“民以食为天“,食品应当是最能直接反映消费者最基本消费需求的行业了。食品对于人类的必需性,决定了食品消费非常明显的高频、重复和抗周期属性。进入2023年,在上半年,我们不难感受到食品行业迸发出强大的战斗力与竞争力。

在行业变化跌宕的关键节点下,近期关于食品行业的各类研究报告也不断更新,兼听则明,本期X报告栏目特整合、提取食品行业最新系列报告信息,为各位快消人提供一些行业视角,以期带来新思索和新启发。

上半年的食品行业

细分赛道表现分化

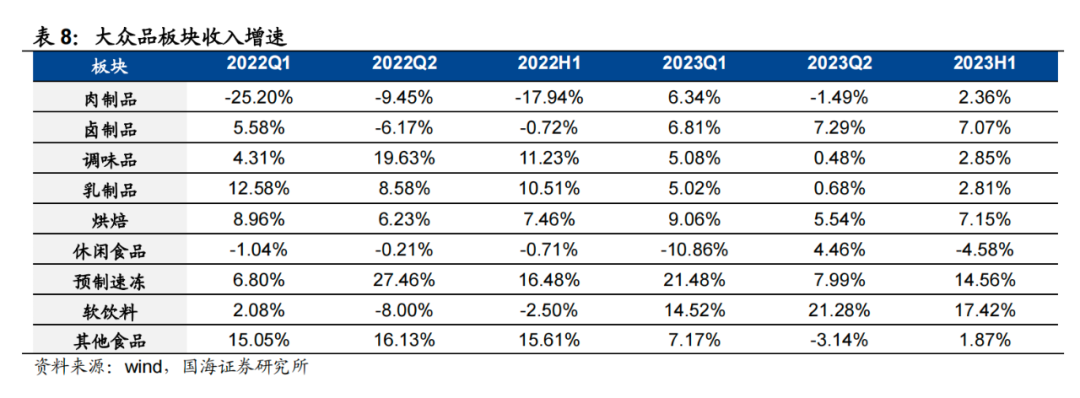

食品板块上半年各细分行业表现有所分化,其中休闲食品、速冻表现较好,调味、卤制品短期承压。

从上半年收入表现看,软饮料 > 预制速冻 >烘焙>卤制品 > 调味品 > 乳制品>肉制品 > 其他食品 >休闲食品。大众品子行业众多,受疫情影响分化,因此复苏情况也同样分化。饮料、烘焙、卤味受疫情影响较大,复苏较快。预制速冻在 B端快速恢复的背景下也取得了较高的增速。乳制品和基础调味品龙头渗透率高,恢复速度较慢。

从上半年利润表现看,卤制品 > 软饮料 > 休闲食品 >乳制品 > 调味品 >预制速冻 > 烘焙 > 其他食品 > 肉制品。不同子行业去年同期基数不同,以及成本端回落的幅度不同,受益于PET 包材、棕榈油、大包粉、生鲜乳、牛肉、猪肉等价格的回落,软饮料、休闲食品、乳制品利润端表现较好。

1)调味品:疫情后居家消费回归正常,餐饮端大B复苏好于小B,复合调味品公司表现相对突出。

2)乳制品:上半年需求弱复苏,区域乳企收入表现较好,原料奶价格下跌背景下龙头费用投放趋于理性,带动毛销差改善,行业竞争格局向好。

3)预制速冻:C 端回归正常,B 端餐饮需求恢复分化。面米制品承压,B端预制菜、火锅料等品类表现较好。

4)烘焙:上半年恢复速度较慢,新兴渠道,如山姆会员店,盒马,茶饮连锁等增速较快,流通饼房渠道恢复不及预期。

5)卤味连锁:龙头开店势头不减,进一步提升市占率。利润端分化,以牛肉、猪肉为主要原材料的佐餐卤味盈利大幅改善,休闲卤味的鸭副成本仍处于高位。

6)休闲零食:零食量贩渠道发展迅猛,规模相对较小的上游零食生厂商直接受益于该渠道发展红利。

7)肉制品:上半年猪肉价格低迷,有生猪养殖业务的企业亏损严重,屠宰企业相对受益。

8)饮料:由于场景修复、基数较低等因素,收入环比提速,利润端受益原材料成本回落弹性更高。

行业竞争激烈

产品和渠道塑造成长逻辑

休闲食品是一个“大而全”但“小企业”的行业,行业集中度较低,竞争者众多,产品优势的塑造和销售渠道的选择帮助企业在行业拥有一定的品牌话语权,从而逐步脱颖而出。

产品方面,无论是单品类持续深耕还是多品牌共同发展,产品本身品质的塑造是最根本的盈利驱动;在纷繁复杂的市场中,差异化产品能够帮助企业崭露头角,赢得竞争优势。

不同产品打造差异化竞争优势

通过梳理休闲食品行业不同企业的主营业务,可大致分为两类:一种是聚焦于某一单品,不断深耕扩充品类,例如绝味、周黑鸭专营卤制品,桃李主营面包及糕点,劲仔食品拥有超级大单品“劲仔深海小鱼”等,在各自领域留下深入人心的品牌印象;一种是超多品类布局,成为综合休闲食品企业,例如良品铺子、三只松鼠、来伊份、盐津铺子等,产品覆盖坚果炒货、各类零食、果脯果干等多个产品,赢得了更多盈利空间。产品创新成为业绩增长的动因之一。无论是单品类持续深耕还是多品牌共同发展,产品塑造是最根本的盈利驱动。

推出差异化产品探索新的业务增长点

休闲食品行业由于品类口味很难产生巨大差别,所以产品同质化严重,而良品铺子、三只松鼠、盐津铺子等企业能够成为业内知名品牌,依靠的正是差异化产品的推出,从受众类型出发打造个性子品牌,例如良品铺子的“小食仙”、“良品飞扬”和“控多卡”,三只松鼠的“小鹿蓝蓝”、“养了个毛孩”、“铁功基”、“喜小雀”等,基本各类群体都能找到符合心意的产品,也带动企业从大同小异的产品中脱颖而出,多品类的产品给了企业更多发展创造空间,可以进行不同组合来满足消费者的不同需求,从而增加了抵抗风险的能力。

渠道方面,从传统电商到兴趣电商,从线上到线下正在兴起的零食量贩店,优质 渠道能够帮助企业打开销售局面。

多个渠道助推企业盈利增长

休闲食品行业的终端销售渠道经历了路边商贩、超市、品牌专营店、电商渠道和零食量贩店五个阶段,现在零食量贩店势头正盛,线上兴趣电商渠道的贡献也不容小觑,行业正处于全渠道的全方位营销发展时代。企业应该评估市场形势,抓住渠道红利,进行产品的合理销售布局,从而实现盈利的增长。随着快手、抖音等短视频软件的普及,全民上网时代已然来临,相比于淘宝、京东的传统线上购物渠道,短视频直播带货的销售方式更具流量,消费者从趣味性的直播中获得乐趣,在高性价比的直播链接下单商品,足不出户又具备线下冲动消费的体验,成为企业营收的主要渠道之一。

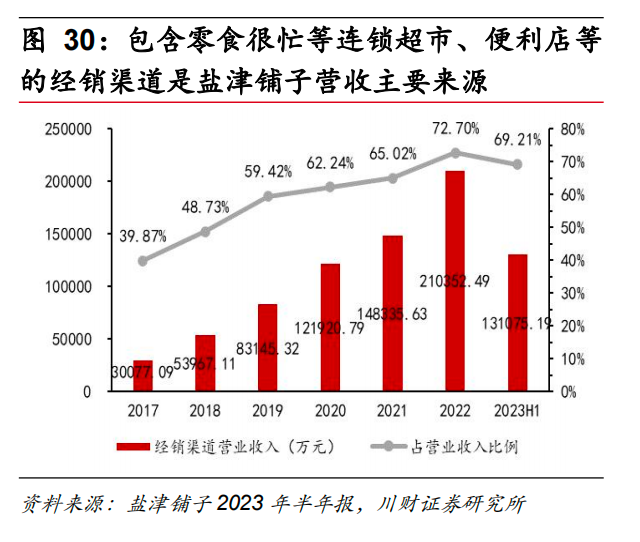

线下销售仍旧是休闲食品企业的主流渠道。良品铺子 2022 年年报指出整个休闲食品行业线下渠道仍占据85.9%,保持着主流渠道地位,公司2022年线下渠道的营收占比 49.58%,三只松鼠也积极对线下门店进行调整,盐津铺子2023年上半年净利增逾九成主要是与零食量贩品牌零食很忙、零食有鸣和赵一鸣零食等深度合作,甘源食品 2023年上半年业绩预增的公告中也提到了加深与量贩零食、直播电商等新兴渠道的合作;而对于卤制品来说,门店本就是其主要的销售渠道,2023年上半年,周黑鸭自营门店加上特许经营,分别贡献 7.5 亿元和 4.1 亿元,合计贡献收入 11.6 亿元,在总收入中的占比达82%。随着消费场景的恢复,企业线下门店的布局至关重要,能够切实为企业带来业绩增长。

未来的食品行业

紧抓高成长赛道,渐进式复苏

上半年,伴随消费渐进式复苏,食品板块整体呈现稳健增长态势。一方面,B端受益于消费场景修复,餐饮茶饮连锁大客户引领高速增长,中小B低基数下渐进式复苏。另一方面,C端受到宏观经济与消费力影响,需求整体承压,产品结构阶段性出现下行,但新渠道仍旧贡献着结构性机会。展望下半年,B端在低基数下仍有望保持较高增速,连锁化率提升下大客户增势强劲,中小B亦有望接力大客户贡献增长;C端静待宏观经济与消费力持续恢复,长期看,食品需求仍具备韧性。

休闲零食:量贩渠道加速拓店,洽洽回购增强信心。行业层面来看,零食量贩渠道持续拓店。据赵一鸣零食创始人赵定称,过去 18 个月,品牌新增 1400家门店,增长曲线越往后越快。零食很忙 CIO孙浩同样表示 2023 年拓店进度比计划快,预计年底能突破 4000家门店。公司层面来看,本周洽洽发布公告称,拟以集中竞价交易方式回购约占公司总股本为0.27%—0.54%的股份。本次回购意在增强投资者对公司的投资信心,并进一步绑定核心员工利益。我们认为,零食量贩业态依旧处于向上趋势,各零食企业与该业态加深合作,渠道红利有望持续。

人间烟火气,最抚凡人心。食品作为一个与你我紧密相关的行业,也是一个极富生命力的行业。我们从各方对市场表现的观察结果可以清晰地看到,上半年无论是消费老将还是品牌新贵,都在全力回血和造血中。前路漫长,我们也期待看到更多食品大拿的崛起,看到食品行业,乃至整个快消行业愈发欣欣向荣。

报告来源:中泰证券、川财证券、光大证券